三是充实阐扬中国互联网金融协会取处所协会的,强化行业自律办理,搭建同一、公开的互联网金融消息披露平台,建立以贸易银行做为第三方资金托管的机制,进一步完美互联网金融消费权益系统,切实加强互联网金融投资者权益;

其实,业内人士都晓得,网联的筹建曾经会商了两三年了,客岁8月获得批复,本年完成接入,速度曾经不算慢。其实,正在初次表达出要把互联网金融纳入宏不雅金融系统之前,央行就曾经正在试水互联网金融公司的保守型监管。

为什么央行要从导“网联”平台,并让市场影响不小的领取宝、财付通通盘接入网联平台?

这种“清理”模式被称为“反接”,即领取公司正在无数个银行开设有账户(伞形),就可以或许实现跨行清理。你看出来了吗?这就相当于领取宝备付金帐户实行了跨行清理,从而绕开了清理。

具体缴纳的比例划定如下:

这一次,领取宝是共同央行的,财付通亦是。吃瓜群众你们有些多虑了。

四是加速金融科技正在金融办事中的使用,让金融办事惠及更多范畴,提拔金融办事效率,推进普惠金融成长。

后来,领取宝跟良多银行成立合做关系,正在各行开有账户。于是,它就具备了跨行清理的功能。

8月4日,央行领取结算司向相关金融机构下发了《中国人平易近银行领取结算司关于将非银行领取机构收集领取营业由曲连模式迁徙至网联平台处置的通知》(简称通知)。

监管一曲正在上

巨头们的小算盘

预付卡刊行取受理:16%(A类)、18%(B类)、20%(C类)、 22% (D类)、24%(E类)。

中国人平易近大学沉阳金融研究院客座研究员董希淼认为,这本来是很一般的事,通俗用户的发急情感很大程度上缘于公家的非误读。其实,对于通俗用户而言,网联平台运转后并不会发生太大变化,只是资金正在背后多转了一道弯,央行归集了数据。去世界列国,由央行从导金融根本设备,都是准确的。

7日,被公家认为表情犹如父母生了老二的长子银部正在接到记者采访需求时,回应了四个字“不予置评”。而领取宝相关担任人很快就给本端记者发来了一段话“我们一曲正在按照央行和筹备组的工做要乞降放置,积极参取并完成相关工做”,一举打破了领取宝不肯共同的传说风闻。

有银行人士告诉记者,网联平台本年3月31日曾经接入了4家银行和3家机构进行测试。方针是平峰时处置12万笔,峰值时18万笔。按照这个方针值,应对春节甚至双11的狂欢节都是可行的。可是一个新系统,实测时能不克不及顶住压力,还需实践。专家提出,公家该当相信网联会逐渐完美它的系统,而不要求全。

通知称,自2018年6月30日起,领取机构受理的涉及银行账户的收集领取营业全数通过网联平台处置。同时,各银行和领取机构应于2017年10月15日前完成接入网联平台和营业迁徙相关预备工做。

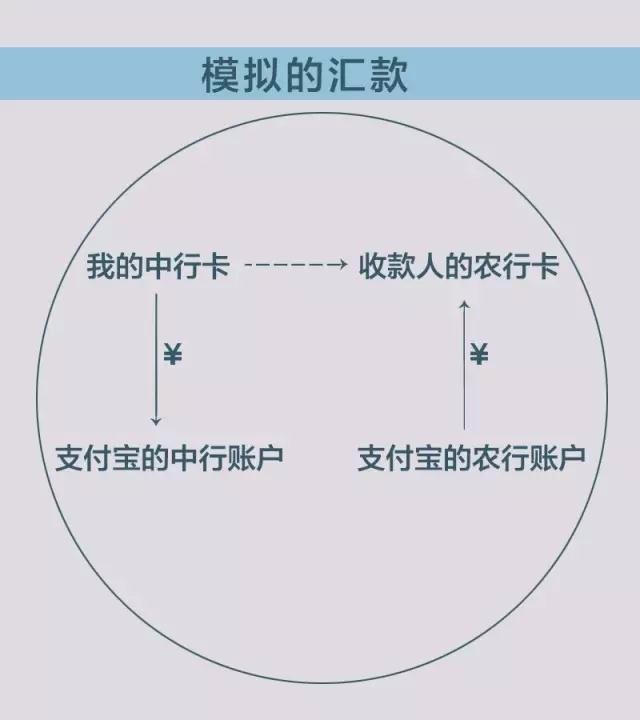

好比,马云用领取宝做一次跨行转账,从中行向收款人(能够是本人)的农行汇款。那么,只需从马云的中行卡转到领取宝开正在中行的账户,然后领取宝再把它存正在农行的钱,汇至收款人的农行账户上。以此,领取宝用两笔同业转账,“模仿”了一次跨行汇款(下图虚线箭头部门),用不着央行的清理账户。

跟着互联网金融正在金融行业中的地位越来越高,金融行业互联网化的趋向越演越烈,互联网金融的系统性风险该当遭到各方面的注沉。

手艺上可否承受双11的压力尚是

之前网联“只闻楼梯响,不见人下来”,是由于领取机构看法分歧一,方案改了多次所致。据知恋人士透露,之前网联打算的一种方案是设立“南核心”和“北核心”。网联后来调整的另一种方案是正在深圳设立一个财付通核心,正在杭州设立一个领取宝核心,如许两大巨头天然欢喜,但其他领取机构就不干了。一来,这和过去没什么不同,二来大师都是领取机构,凭什么要把我接入到你那里,我的数据要交给你共享?

当然,针对相关网联可否成功承受“双11”等收集高峰压力的手艺性问题,至今无人能给出明白谜底。

拿领取宝为例注释如下:2004年,领取宝成立。用户能够正在领取宝开立账户,里面能够存钱。

收集领取营业: 12%(A类)、14%(B类)、16%(C类)、 18% (D类)、20%(E类);

曲联的短处领取机构都心知肚明

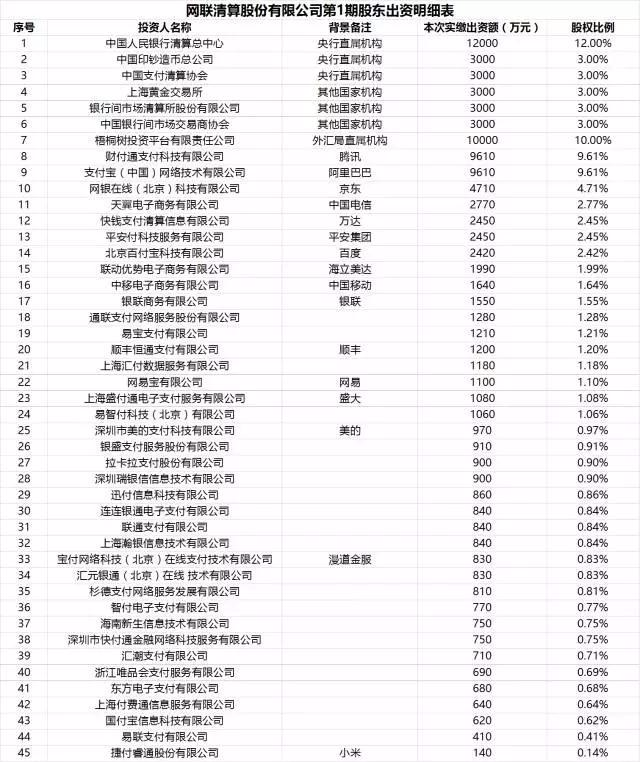

早正在8月2日,包罗中国人平易近银行清理总核心、财付通、领取宝、银联商务等正在内的45家机构和公司签订的《网联清理无限公司设立和谈书》就被了。网联注册本钱为人平易近币20亿元整,和谈各方均以货泉出资,出资额分3期缴纳,出资比例别离为50%、30%和20%。

网联来了,我们的糊口城市收到巨震吗?

例现在年1月13日,央行已经下发《中国人平易近银行办公厅关于实施领取机构客户备付金集中存管相关事项的通知》,让互联网金融领取机构交付客户备付金,有点雷同于银行的存款预备金。

2017年4月17日起,领取机构交存客户备付金施行以下比例,获得多项领取营业许可的领取机构,从高合用交存比例。

一是加速完美互联网金融平安等方面的政策系统,成立互联网金融手艺行业及国度尺度,制定互联网金融范畴的金融数据

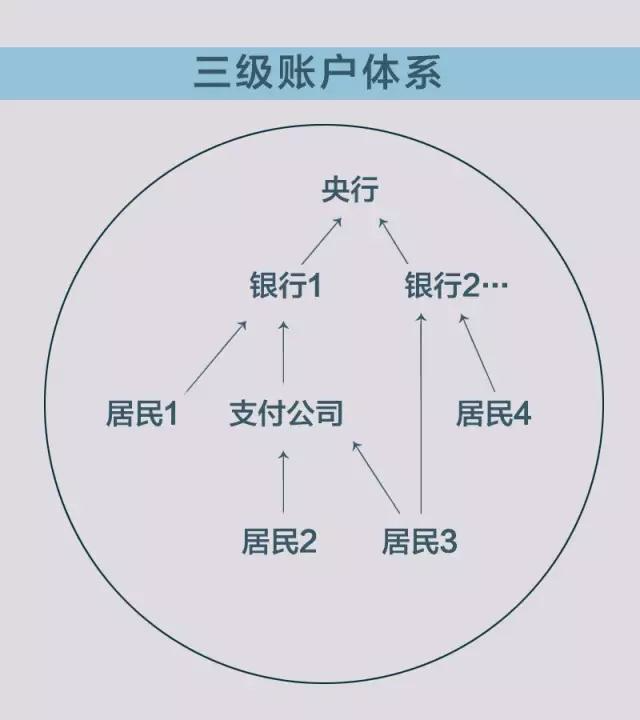

于是,用户正在领取公司开立虚拟账户。用于互联网小额领取,让大师欢愉地网购,带来很大便当,开初并无大的问题。大致的布局如下:

起首,如许一来,200多家领取机构要和每一家银行对接,效率低,成本高。其次,如许会有违规的可能。各家第三方领取机构绕道走后,数据的平安性、完整性,甚至客户的现私都无法获得包管,给监管也带来极大的挑和,给反洗钱、税收征收都带来挑和。再次,如许也存正在调用客户备付金的现患。无数据显示,某领取机构最多开了74个备用金账户。客户的备付金可能会被拿去炒股,可能去炒房地产,极端的也有被卷走的,金融资产的平安性得不到保障。

银行卡收单营业:10%(A类)、12%(B类)、14%(C类)、 16% (D类)、18%(E类);

央妈出手来管了。你可能要问,原先如许会发生什么问题呢?

这两天,你必然从手机上看多了这些题目。由于马云,由于领取宝,你可能立即点进去了,可能担忧受影响了,你又正在伴侣圈里转发了上述动静。

专家指出,曲联的短处,其实各方都是看大白的,必需有个系统方案来处理。

据悉,因为领取宝和财付通的监管评级曾经是第三方平台中第一流别,因而合用的缴存比例仅为12%。以此计较,两家平台所需交存的金额别离正在190亿和180亿。

业内专家婉言,若是不加以,互联网巨头很可能变为“数据寡头”,其风险程度远跨越手艺层面的垄断。这才是你要慌的。近年来,非银行金融机构营业扩张过快,存正在着不少风险现患。将来该当进一步加强监管,指导金融机构回归本源,严控风险,更好地办事实体经济。

按照监管要求,领取宝要把它存管到银行。

平安利用办理法子,建立互联网金融平安的手艺系统;

接下来,按照央行的,还可能从四个方面发力:

能够发觉,领取宝、财付通两大市场巨头正在此间并非占领从导地位,两家别离持股9.61%,而包罗央行清理总核心、中国印钞制币总公司、中国领取清理协会等正在内的央行曲属机构累计占股比例达到18%。

二是按照“分类,分理”准绳,加强监管协调联动,成立健全互联网金融的准入、退出机制和运转规范,为互联网金融健康成长供给轨制保障;

人们口口相传的“网联”即非银行领取机构收集领取清理平台。

浙江正在线8月7日讯(浙江正在线记者 章卉)“央行把领取宝们给‘收编’了!第三方领取业界惊呼:一个时代竣事了,新的时代了”

“这才是实正的巨变!央行初次颁布发表,马云金融帝国梦碎?”